1.はじめに

2019年12月12日に、令和2年度税制改正大綱が公表になりました。今回の税制改正大綱には、持続的な経済成長の実現の観点から、オープンイノベーション税制、投資や賃上げ を促すための税制上の措置、連結納税制度見直し、5G導入促進税制、経済社会の構造変化への対応の観点から、未婚のひとり親に対する税制上の措置及び寡婦(夫)控除の見直し、NISA制度の見直し、その他、国際課税制度の見直し、所有者不明土地等に係る固定資産税の課題への対応、納税環境の整備等が盛り込まれています。

多岐に渡る税制改正大綱の中から、今回は個人に関わるものとして注目されている論点であるNISA制度の見直しついて見ていきたいと思います。

2.NISA制度の概要(現行)

NISAとは、株式や投資信託などの金融商品から得た利益が、一定額非課税になる制度をいいます。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対しては所得税(20.315%)が課税されます。例えば、投資により利益10万円が得られた場合、通常は約2万円の税負担があり、手元に残るのは約8万円となりますが、NISA口座では10万円の利益がそのまま手元に入ることになります。

現行のNISA制度には ①一般NISA、②つみたてNISA、③ジュニアNISAの3種類があり、各々の特徴をまとめると以下の通りです。

現行NISA制度

| 一般NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 利用できる人 | 日本在住の20歳以上の人(口座を開設する年の1月1日現在)※1 | 日本在住の20歳以上の人(口座を開設する年の1月1日現在)※1 | 日本在住の0~19歳の人(口座を開設する年の1月1日現在) |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 | 一定の投資信託への投資から得られる分配金や譲渡益 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 非課税投資枠 | 新規投資額で毎年120万円が上限(最大600万円) | 新規投資額で毎年40万円が上限(最大800万円) | 新規投資額で毎年80万円が上限(最大400万円) |

| 非課税期間 | 最長5年間(※2) | 最長20年間 | 最長5年間(※2) |

| 投資可能期間 | 2014年~2023年 | 2018年~2037年 | 2016年~2023年 |

| 特徴 | 投資対象商品は、長期の積立・分散投資に適した一定の投資信託に限定 |

※1一般NISAとつみたてNISAはどちらか一方を選択して利用可能

※2期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能

3.NISA制度の見直し

税制改正大綱では、「経済成長に必要な成長資金の供給を促すとともに、人生100年時代にふさわしい家計の安定的な資産形成を支援していく観点から、NISA制度について、少額からの積立・分散投資をさらに促進する方向で制度の見直しを行いつつ、口座開設可能期間を延長する。」との記載がなされた上で、以下のような見直しが提示されています。

NISA制度の改正点概要

| 一般NISA | 2024年より、2階建ての制度(「新・NISA」(仮称))に見直した上で、口座開設可能期間を5年延長(2028年まで)。投資対象品は、1階部分はつみたてNISA同様、2階部分は現行の一般NISAから高レバレッジ投資信託など安定的な資産形成に不向きな一部の商品を除くものとする。 |

|---|---|

| つみたてNISA | 口座開設可能期間を5年延長(2042年まで) |

| ジュニアNISA | 延長せず、現行規定どおり2023年末で終了 |

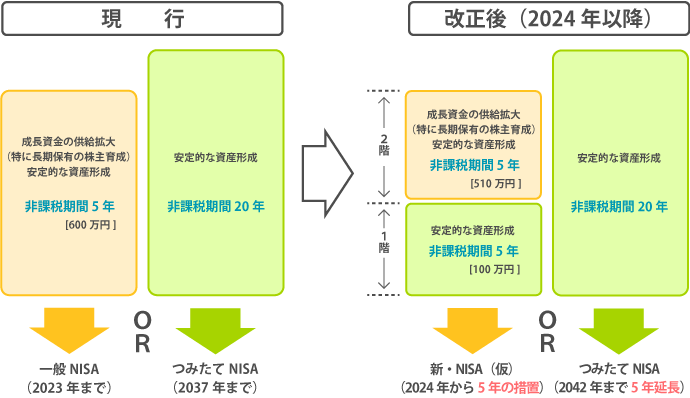

大きな改正ポイントとしては、2024年から、一般NISAが「新・NISA(仮称)」へ生まれ変わり、その一部分に投資対象制限が加わる点といえます。2023年末でジュニアNISAは終了となり、2024年以降のNISA制度としては「新・NISA(仮称)」と「つみたてNISA」の2種類になる予定です。改正のイメージとして以下の図表を参考にしてください。

NISA改正のイメージ

※「新・NISA(仮称)」か「つみたてNISA」のいずれかを選択

| 新・NISA(仮称)(2024年から5年間) | つみたてNISA(5年間延長) | |

|---|---|---|

| 年間の 投資上限額 |

2階 102万円 1階 20万円 ※より多くの国民に積立・分散投資を経験してもらうため、原則として、2階の非課税枠を利用するためには1階での積立投資を行う必要。 ※例外として、成長資金の供給拡大(特に長期保有の株主育成)の観点から、NISA口座を開設していた者又は投資経験者が2階で上場株式のみに投資する場合は、1階での積立投資は不要。 |

40万円 |

| 非課税期間 | 2階 5年間 1階 5年間(終了後は「つみたてNISA」への移行可能) |

20年間 |

| 口座開設 可能期間 |

令和5年(2023年)まで⇒令和10年(2028年)まで (5年間措置) |

令和19年(2037年)まで⇒令和24年(2042年)まで (5年間延長) |

| 投資対象商品 | 2階 上場株式・公募株式投資信託等(注) 1階 つみたてNISAと同様(積立・分散投資に適した一定の公募株式投資信託等) |

積立・分散投資に適した一定の公募株式投資信託等 |

(備考)「ジュニアNISA」は延長せずに、現行法の規定どおり2023年末で終了。

(注)レバレッジを効かせている投資信託、及び上場株式のうち整理銘柄・監理銘柄を投資対象から除外。

(出典)金融庁 令和2年度税制改正の大綱における主要項目について

https://www.fsa.go.jp/news/r1/sonota/zeikaitaiko01.pdf

4.おわりに

今回は平成31年度税制改正大綱の中から、個人所得課税に関わる部分として注目度が高いNISA制度の見直しについて取り上げました。

日本は欧米諸国と比べると家計の資産構成の中で現預金が突出して高い割合を占めています。即ち、日本では金融資産の大部分を現預金が占めることから資産流動性が低く、家計のお金が市場を通じて企業の成長資金に回る経済循環の仕組みが欧米と比較して弱いといえます。NISA制度の導入から、今回の制度見直し・延長においては、現預金資産を投資資産に向けることで経済活性化を促進すること、積立・分散投資による家計の安定化を図るといった意図が見受けられます。その一方でNISA制度についてはわかりづらいとの声も多く、「新・NISA」の登場で更に複雑化し、家計の中に投資資産が根付いていくには、制度理解も含め、一定時間を要するとも言われています。今後の税制改正にも留意しつつ、制度理解の参考として頂ければと思います。