1.はじめに

新型コロナウイルスの感染拡大を受けて、政府は財政支出48.4兆円、事業規模117.1兆円に及ぶ緊急経済対策を閣議決定し、「新型コロナウイルス感染症緊急経済対策における税制上の措置」が支援策として盛り込まれ、関連法案が4月30日に成立・公布・施行されました。当該税制上の措置には、納税の猶予制度の特例、欠損金の繰戻しによる還付の特例、テレワーク等のための中小企業の設備投資税制など、12項目の施策が挙げられています。多くの法人・個人に影響がある当該税制上の特例措置について、今回から2回に渡って見ていきたいと思います。

2.新型コロナウイルス感染症緊急経済対策における税制上の措置の具体的内容

新型コロナウイルス感染症緊急経済対策における税制上の措置の12項目のうち、今回は①納税の猶予制度の特例、②欠損金の繰戻しによる還付の特例、③テレワーク等のための中小企業の設備投資税制、④中止等されたイベントに係る入場料等の払戻請求権を放棄した者への寄附金控除の適用、⑤住宅ローン控除の適用要件の弾力化、について取り上げたいと思います。

①納税の猶予制度の特例

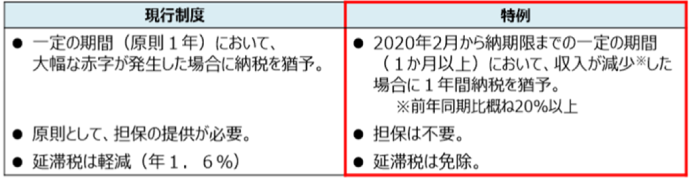

新型コロナウイルス感染症の影響により、収入に相当の減少があった納税者の国税・地方税及び社会保険料について、無担保かつ延滞税なしで1年間、納付が猶予されます。当該措置の対象者や対象となる税金は以下の通りです。

納税の猶予制度の特例

| 対象者 | 以下の①②いずれも満たすもの ①2020年2月以降における一定期間(1月以上の任意の期間)において、収入が減少(前年同月比▲20%以上)している。 ②一時に納税を行うことが困難である。 |

|---|---|

| 対象となる 税金等 |

法人税や消費税、固定資産税など、基本的にすべての税(印紙で納付する印紙税等は除く)及び社会保険料で、2020年2月1日から2021年1月31日までに納期限が到来するもの。但し、施行日前に納期限が到来しているものについても遡及適用可。 |

現行の納税の猶予制度との比較

出典:経済産業省 新型コロナウィルス感染症 緊急経済対策における税制上の措置(経済産業関係)

https://www.kanto.meti.go.jp/kansensho/data/200407_coronavirus_hosei_zeisei.pdf

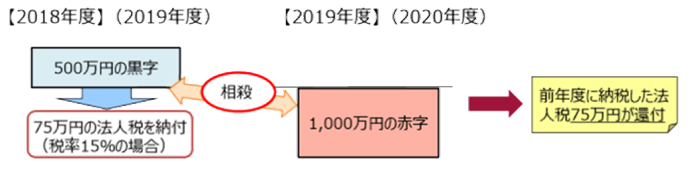

②欠損金の繰戻しによる還付の特例

前年度に納付した法人税の一部還付を受けることが可能となる欠損金の繰戻還付の適用対象が拡大されます。具体的な対象法人や対象となる欠損金、また欠損金の繰戻しのイメージを以下に示します。

| 対象法人 | (現行)資本金1億円以下の中小企業⇒(特例)資本金10億円以下の法人に拡大 ※大規模法人(資本金の額が10億円超の法人など)の100%子会社及び100%グループ内の複数の大規模法人に発行済株式の全部を保有されている法人等を除く) |

|---|---|

| 対象となる 欠損額 |

2020年2月1日から2022年1月31日までの間に終了する事業年度に生じた欠損額 ※新型コロナウイルス感染症の影響により損失が発生した場合には、災害損失欠損金の繰戻しによる法人税額の還付を受けられる場合あり。 |

<欠損金の繰戻しによる還付のイメージ>

出典:経済産業省 新型コロナウィルス感染症 緊急経済対策における税制上の措置(経済産業関係)

https://www.kanto.meti.go.jp/kansensho/data/200407_coronavirus_hosei_zeisei.pdf

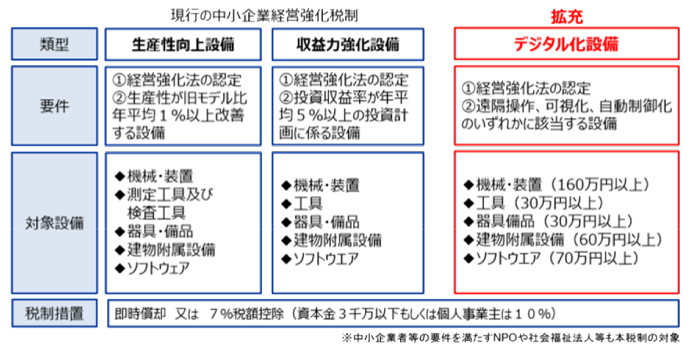

③テレワーク等のための中小企業の設備投資税制

新型コロナウイルスの拡大により顕在化した社会的課題に対応する非対面・非接触ビジネスを促進するため、中小企業経営強化税制に新たな類型が追加されます。即ち、事業プロセスの①遠隔操作、②可視化、③自動制御化のいずれかを可能とする設備投資に対し、即時償却又は7%税額控除(資本金3千万円以下の法人は10%)が認められることになります。

出典:経済産業省 新型コロナウィルス感染症 緊急経済対策における税制上の措置(経済産業関係)

https://www.kanto.meti.go.jp/kansensho/data/200407_coronavirus_hosei_zeisei.pdf

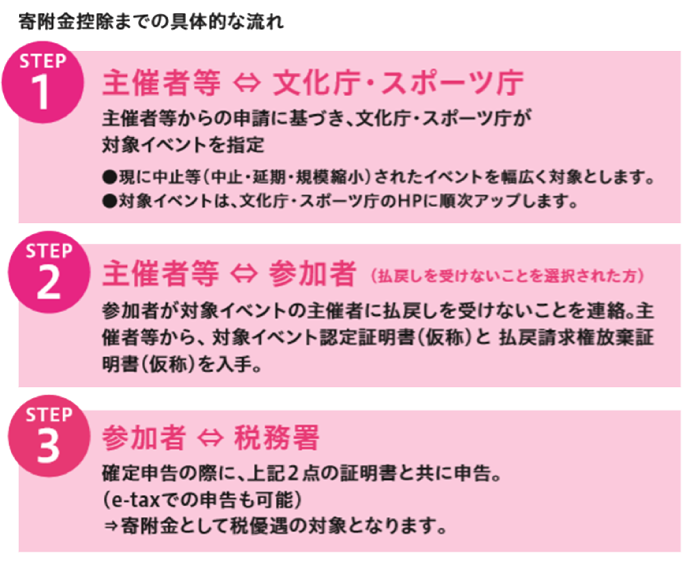

④中止等されたイベントに係る入場料等の払戻請求権を放棄した者への寄附金控除の適用

政府の自粛要請により、一定の文化芸術・スポーツイベントを中止等した主催者に対し、観客等が入場料等の払戻請求をしなかった場合、一定の手続きの上、放棄した金額(上限20万円)が、所得税における寄附金控除(所得控除又は税額控除)の対象となります。

| 対象イベント | 不特定かつ多数のものを対象とするイベントであって、2020年2月1日から2021年1月31日までに日本国内で開催する予定だったものであり、かつ、現に中止等されたもの。 |

|---|

出典:文化庁HP

https://www.bunka.go.jp/koho_hodo_oshirase/sonota_oshirase/pdf/2020020601_05.pdf

⑤住宅ローン控除の適用要件の弾力化

ⅰ)住宅ローン減税の控除期間13年間の特例措置(*1)について、新型コロナウイルス感染症の影響により、入居が期限(2020年12月末)に遅れた場合でも、一定の要件を満たす場合には、適用対象とされます。

*1消費税率10%で住宅の取得等をし、2020年12月末までに入居した場合が対象。現行は2021年に入居した場合の控除期間は10年とされている。

一定の要件

| 1 | 新型コロナウイルス感染症の影響によって、入居が遅れたこと |

| 2 | 一定の期日までに契約が行われていること a)注文住宅を新築する場合:2020年9月末 b)分譲住宅・既存住宅を取得、又は増改築等をする場合:2020年11月末 |

| 3 | 2021年12月末までに入居していること |

ⅱ)既存住宅を取得した際の住宅ローン減税の入居期限要件(取得の日から6カ月以内)について、取得後に行った増改築工事等が新型コロナウイルス感染症の影響により遅延し、入居が遅れた場合も、一定の要件を満たす場合には、住宅ローン控除が適用できるものとされます。

一定の要件

| 1 | 新型コロナウイルス感染症の影響によって、入居が遅れたこと |

| 2 | 一定の期日までに増改築等の契約が行われていること a)既存住宅取得の日から5カ月後まで b)関連税制法案の施行の日から2カ月後まで |

| 3 | 増改築等完了の日から6カ月以内に入居していること |

3.おわりに

今回は「新型コロナウイルス感染症緊急経済対策における税制上の措置」の中で5つの項目を取り上げました。

自分・自社に適用される、または適用されそうな特例措置については積極的に情報を収集し、活用を考えていくと良いでしょう。次回は残りの項目について見ていきたいと思います。

埼玉大学経済学部卒業。2015年税理士登録。

上場企業やIPO準備会社に対して、連結納税支援、原価計算・管理会計導入支援、会計ソフト導入支援などの高度なコンサルティングサービスを提供している。国税三法と呼ばれる所得税、法人税、相続税の3つの税務に精通。

PickUp!

withコロナの働き方と

RPA・AI-OCR活用