1.はじめに

近年「働き方改革」やコロナ禍によって、残業の削減や勤務形態の柔軟化などが急速に普及し、企業側もそれに対応することが求められています。これは別の見方をすれば、会社側による残業制限等によって残業時間が減少した従業員は、減少した残業代分の収入ダウンが生じることにもなります。こうした事情やコロナ禍による巣籠り増加などの背景から、副業を行う人が増加していますが、これに伴って懸念されているのが副業収入に関する無申告です。

今回は副業の実態とともに、副業収入で確定申告が必要なケースや、副業にかかる確定申告の手続で改正があった部分についてご紹介していきたいと思います。

2.副業とは

副業には様々な定義が存在しますが、唯一の定義に至ったような基準は現在の所存在しません。その為個々人や企業によって様々な定義や判断がなされている状況です。

コミットする時間や収入の多寡、契約締結の後先や、働き手自身の認識、また「兼業」という言葉との区別の有無なども様々です。

また国・経団連においても下記の通り、それぞれの定義にばらつきがある状況です。

| 総務省 | 主な仕事以外に就いている仕事 |

|---|---|

| 中小企業庁 | 一般的に、収入を得るために携わる本業以外の仕事 |

| 厚生労働省 | 二つ以上の仕事を掛けもつこと |

| 経団連 | 単なる収入補填を目的とした働き方は(中略)、副業・兼業に含めていない |

3.副業を認める企業の割合

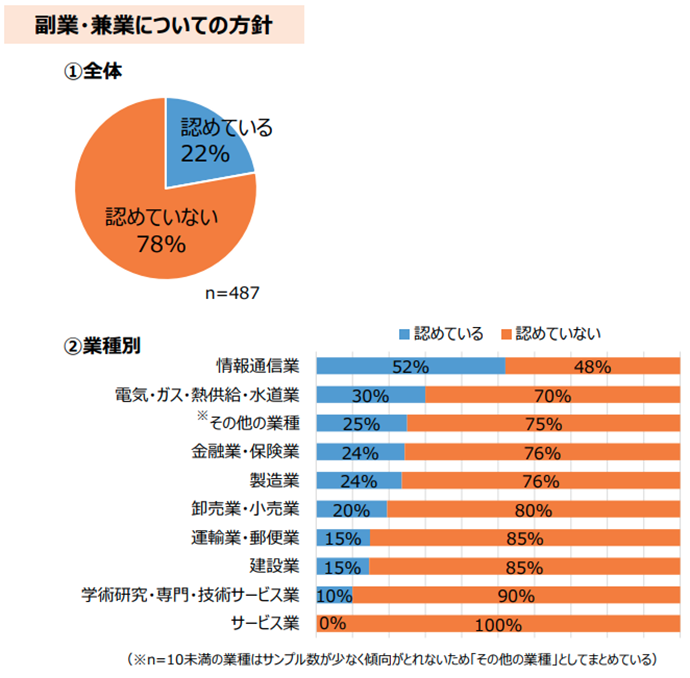

新型コロナウィルスの流行によってリモートワークが促進され、削減できた通勤時間を副業・兼業にあてているという人も増えています。中には、勤めている企業には内緒で働いているという人もいるようですが、副業・兼業を認める企業は実際どのくらいの割合なのでしょうか。

経団連が2020年に実施した調査によると副業・兼業を認めている企業の割合は22%となっています。今はもう少し増加しているかもしれませんが、基本的に認めていない企業が多数派という状況です。業種別にみると、情報通信業では5割を超えていますが1割程度の業界もあり、業界ごとに大きなばらつきがあることがわかります。例えば、ドライバーに対してインターバル規制のある運輸業・郵便業や肉体的に過酷な作業の多い建設業は、本業への身心の負担が大きいことが導入を躊躇する要因になっているといわれています。

(出典:「2020年 労働時間等実態調査」経団連)

4.副業による収入の税務申告

日本では自分で納めるべき所得税を計算して納税する申告納税方式をとっていますので、原則的には自分で確定申告を行う必要があります。ただし会社員で本業による収入のみの方は会社が納税手続を行うため自分でやる必要がありません。

では副業による収入がある場合はどうでしょうか。端的にいうと、本業による給与以外の「所得」が20万円を超える場合は自身での確定申告が必要になります。所得とは所得税の課税対象となる金額のことで、収入額からその収入に関する費用を差し引くことで求められます。例えば副業として翻訳作業による収入を得た際、参考書籍を購入するなどした場合には書籍の金額分を経費として収入から差し引き、所得金額が算出されます。但し、副収入が給与所得である場合は、経費は認められません。

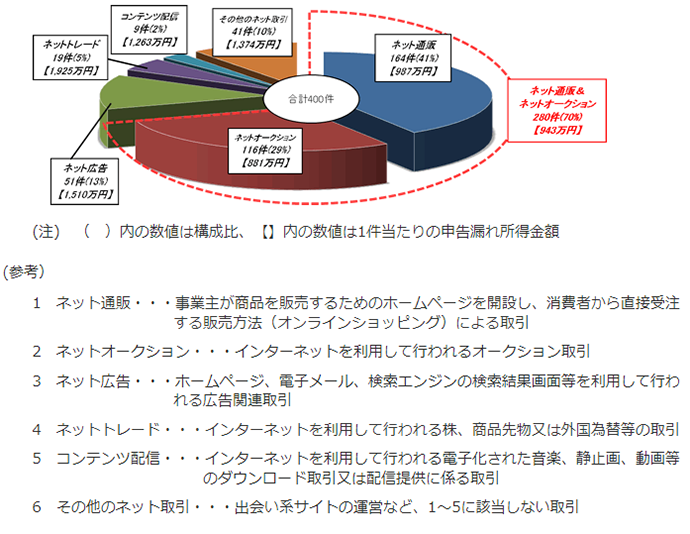

コロナ禍においては収入補填として副業を始める方や、フリマサイトによって収入を得ている方も増加しています。それに伴い、申告漏れや確定申告の必要があるという意識もなく無申告でいる方の増加が懸念されています。

(出典:「インターネット取引を行っている者の調査状況」 国税庁)

無申告や申告漏れが税務調査で発覚した場合は、無申告加算税や過少申告加算税が課されてしまいます。

5.令和4年度からの改正事項

副業の多くは雑所得に該当するケースが多いと思いますが、一定の要件に該当する場合、令和4年度から請求書等の書類の5年間保存が義務付けされることになりました。

そもそも雑所得は以下の3つに区分されます。

①公的年金等の雑所得

②雑所得を生ずべき業務にかかる雑所得

③その他の雑所得

このうち、②と③については法令等で明示されていないため区分が困難ですが、③については個人年金保険や暗号資産取引等による収入が想定されているといわれており、副業は②に該当すると判断されるのが一般的です。

令和4年分以降の確定申告をするにあたり、②雑所得を生ずべき業務に係る雑所得に該当し、且つ前々年度の②雑所得を生ずべき業務に係る雑所得が300万円を超える場合、総収入金額と経費に関する「現預金取引等関係書類(請求書や領収書等)」を確定申告後5年間保存することが義務となりました。

即ち、2020年の副業所得が300万円を超える場合で、2022年も副業による所得を申告するケースでは副業に関する請求書や領収書の保存が義務付けられた形です。これは副業による雑所得の申告漏れや無申告が増加する中で、申告内容を積極的・効率的に確認していく姿勢の表れといえます。

6.考察

日本における副業は、働き方改革からコロナ禍に繋がる流れで急速に普及し、法律も含め制度整備が追い付いていません。また社会的に見ても、ようやく副業のメリット・デメリットを冷静に考慮できるようになってきた段階で、雇用者・被雇用者のいずれにおいても課題は多いでしょう。

雇用者側であれば、副業制度を導入したモデルケースが少ないことから制度整備に時間が掛かるのは間違いなくデメリットと言えます。副業を認めるにあたり、就労規則等の整備、従業員の健康管理、労働保険関係の整理・確認などで人的コストがかかります。また、副業を行う従業員について、本業に支障が出ていないかの継続的なチェックを行う仕組みも必要でしょう。

反面、本業とは違う経験を経た従業員が新しいアイデアを生んだり、副業でできた人的ネットワークを活用できたりするといったメリットもあります。また、副業による自由なライフスタイルの確立を重視する層が増えていけば、副業を認める企業は人材獲得で有利になることも考えられます。人材という点では、社外の副業人材の活用による社業の発展も大きなメリットと言えるでしょう。

他方、被雇用者側で注意すべきデメリットは、健康管理や申告といった自己管理に関わるものです。特に副業では昼間に本業に就いた後、夜間に時間を投下することが多く、通算すると長時間労働になりやすい点には注意が必要です。

そうしたデメリットとの折り合いさえつけば、コロナのような不測の事態における収入減のリスクの対策になったり、複数のコミュニティに所属することで精神的な充足に繋がったりというメリットを享受できます。何より、本業では積めない経験を積むことによって、昨今求められる多様性のある人材へ成長する糸口を掴むことにも繋がるでしょう。

7.おわりに

繰り返しになりますが、日本の副業はまだ黎明期といって間違いありません。その為、税制をはじめとする法制度等の改正が進んでいくのはこれからです。

収入を増やせるからと気軽に副業を始めた結果、忘れた頃に税務調査の対応が必要になるといったことも今後生じてくるでしょう。

こうした事態を防ぎつつ副業のメリットを享受するためには、副業に関連してどういった論点があるかをきちんと学習していくことが重要です。その意味では、企業・個人ともに、厚生労働省の設置する相談窓口や各種セミナーが助けになるでしょう。

先々整備されるであろう各種制度も上手く使いながら、当コラムを最適なワークスタイルを作る一助としてお役立て頂ければ幸いです。