1.はじめに

国税庁は10月23日に「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」を更新しました。

当更新では、主に下記の3点について、税務上の取扱いが明示されました。

- GoToキャンペーン事業における給付金の取扱い

- マスク購入費用・PCR検査費用・オンライン診療に係る諸費用の医療費控除の可否

- 国を跨ぐリモートワークに対する給与の課税関係

今回から2回にわけて、当該FAQの更新(更新1問、追加7問)について取り上げようと思います。

第1回となる今回は、①GoToキャンペーン事業における給付金の取扱い②医療費控除関連の項目の2点について取り上げます。

2.GoToキャンペーン事業における給付金の取扱い

FAQ問9 《個人に対して国や地方公共団体から助成金が支給された場合の取扱い》では、新型コロナウイルスの影響で国等から個人に支給された助成金のうち、「一時所得」に区分されるものとして、「Go To Eat」「Go To トラベル」といった「Go Toキャンペーン事業における給付金」が追加されました。

問9では「新型コロナウイルスの影響に関連して国等から支給される主な助成金の課税関係」として、以下の通り、具体的な例示がなされています。

ここでは、国民全員に10万円の給付がなされた「特別定額給付金」は非課税となり、「持続化給付金」は所得税の対象となることも、明示されています。

新型コロナウイルス感染症等の影響に関連して国等から支給される主な助成金等の課税関係(例示)

| 非課税 | 【支給の根拠となる法律が非課税の根拠となるもの】

【新型コロナ税特法が非課税の根拠となるもの】

【所得税法が非課税の根拠となるもの】

〇心身又は資産に加えられた損害について支給を受ける相当の見舞金(所得税法9条1項17号)

|

|---|---|

| 課税(※) | 【事業所得等に区分されるもの】

【一時所得に区分されるもの】

【雑所得に区分されるもの】

|

尚、GoToキャンペーン事業における給付金が区分された「一時所得」とは、営利を目的とする継続的行為から生じた所得以外の所得で、「労務や役務の対価としての性質」や「資産の譲渡による対価としての性質」を有しない一時の所得をいいます。

即ち、所得の内、労働や資産売却への対価でなく、継続的には受け取れないものが該当します。一時所得の具体例及び計算方法は以下の通りです。

一時所得の具体例(業務に関して受けるもの、継続的に受けるものを除く)

- 懸賞や福引きの賞金品

- 競馬や競輪の払戻金

- 生命保険の一時金や損害保険の満期返戻金等

- 法人から贈与された金品

- 遺失物拾得者や埋蔵物発見者の受ける報労金等

一時所得の計算方法

重要なポイントとしては、一時所得は、1年間に得た一時所得の総額(GoToキャンペーン以外の一時所得も合算)が50万円を超えない限り、最高50万円の控除額により相殺され、確定申告が不要となることです。通常GoToキャンペーンにおける給付金のみで50万円を超えることは考えにくく、同年に一時所得として、大きな金額の受け取り(例えば、生命保険の満期返戻金など)があった際に、50万円を超過する場合には、GoToキャンペーンにおける給付金額も含めて確定申告をする必要があります。

3.医療費控除の適用の可否

医療費控除関係では、以下の3問が追加されました。

問 12-2.《PCR検査費用の医療費控除の適用について》

問 12-3.《オンライン診療に係る諸費用の医療費控除の適用について》

(1)医療費控除の対象

前提として、医療費控除の対象となる医療費は、

①医師等による診療や治療のために支払った費用

②治療や療養に必要な医薬品の購入費用

とされています。

よって医療費控除の対象となるか否かは、「要件のいずれかに該当するか」という観点から判断することになります。

(2)追加された各問への当てはめ

では、今回追加された3問について順に見ていきます。

問 12.《マスク購入費用の医療費控除の適用について》

マスクの購入費用は、病気の感染予防のためのもので、「医師等による診療や治療のために支払う費用」には該当せず、また「医薬品」にも該当しないため、医療費控除の対象にはなりません。

問 12-2.《PCR検査費用の医療費控除の適用について》

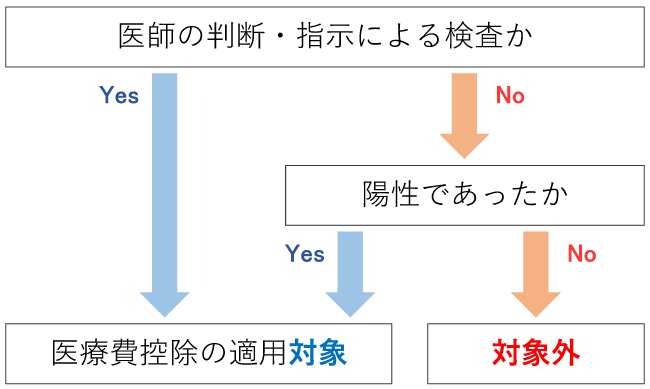

PCR検査費用については、判断にあたって、下記の2通りの場合分けによって判断されます。

- 医師等の判断によりPCR検査を受けた場合の費用は医療費控除の対象となります(自己負担の金額部分に限る)。

- 感染していないことを明らかにする目的で自己の判断によりPCR検査を受けた場合の費用は更に判断が分かれます。

自己の判断で受けたPCR検査の結果が「陽性」で、引き続き治療を行った場合には、その検査は治療に先立って行われる診察と同様に考えられるため、当該検査費用は医療費控除の対象となります。一方、「陰性」であった場合には医療費控除の対象にはなりません。

この場合分けを図示すると下記の通りになります。

以上より、PCR検査費用の医療費控除の適用ポイントは、医師等の判断によるものか否か、陽性と判明してその後治療を行ったか否か、という点にあります。

問 12-3.《オンライン診療に係る諸費用の医療費控除の適用について》

新型コロナウイルス感染防止のために導入された「オンライン診療(※)」に係る諸費用は、①オンライン診療料、②オンラインシステム利用料、③処方された医薬品の購入費用、④処方された医薬品の配送料に分類した上で、それぞれの費用別に医療費控除の適用について判断されます。

※「オンライン診療」とは、自宅から医師の治療が受けられ、診療により処方された医薬品については、希望した薬局に処方箋情報が送付され、その薬局から自宅への配送もできる仕組みのことをいいます。

- 医療費控除の対象となるもの➡①②③

(理由)①②は、医師等による診療や治療のために支払った費用に該当。③は、治療や療養に必要な医薬品の購入費用に該当。 - 医療費控除の対象とならないもの➡④

(理由)④は、医師等による診療や治療のために支払った費用や、治療や療養に必要な医薬品の購入費用のいずれにも該当しない。

4.おわりに

今回は、「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」の更新部分のうち、GoToキャンペーンにおける給付金と医療費控除関連の項目について、見てみました。

新型コロナウイルスの影響に関連し、国等からGoToキャンペーンを含めた助成金等を受け取っている人や、新型コロナウイルス関連で医療機関への支払いがある人は、今一度FAQの内容を確認することをお勧めします。

次回は、新型コロナウイルスの影響で海外への移動が制限されたことによる、国を跨ぐリモートワークに対する給与の課税関係について見ていきたいと思います。

埼玉大学経済学部卒業。2015年税理士登録。

上場企業やIPO準備会社に対して、連結納税支援、原価計算・管理会計導入支援、会計ソフト導入支援などの高度なコンサルティングサービスを提供している。国税三法と呼ばれる所得税、法人税、相続税の3つの税務に精通。

PickUp!

withコロナの働き方と

RPA・AI-OCR活用