1.はじめに

2021年10月1日の「適格請求書発行事業者」の登録申請開始まで、半年を切りました。2023年10月1日に開始される「適格請求書等保存方式(インボイス制度)」の導入準備を本格化する企業も増えているのではないでしょうか。

今回はインボイス制度の概要や現行制度からの変更点、導入までのスケジュール等について今一度整理していきたいと思います。

2.インボイスとは

まず、インボイス制度における用語について確認します。

インボイス(=適格請求書)とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるための書類であり、所定の事項が記載された請求書や納品書、これらに類する書類のことをいいます。

具体的には、現行請求書として認められている「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

3.適格請求書発行事業者とは

インボイスを交付できるのは、税務署長に申請して登録を受けた課税事業者である「適格請求書発行事業者」に限られます。この適格請求書発行事業者となるためには、税務署長に「適格請求書発行事業者の登録申請書(以下、「登録申請書」)」を提出し、登録を受ける必要があります。

適格請求書発行事業者は、基準期間の課税売上高が1,000 万円以下となった場合であっても免税事業者にはならず、消費税及び地方消費税の申告義務が生じることに留意が必要です。

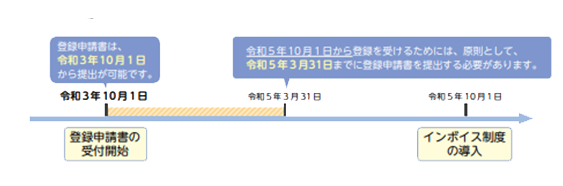

冒頭で述べた通り、登録申請書は2021年10月1日から提出可能とされており、インボイス制度が導入される2023年10月1日から登録を受けるためには、原則として、2023年3月31日まで(但し、困難な事情がある場合には、2023年9月30日まで)に登録申請書を提出する必要があります。

なお、免税事業者が適格請求書発行事業者の登録を受けるためには、原則として、登録申請書に加えて「消費税課税事業者選択届出書」を提出し、課税事業者となる必要があります。ただし、2023年10月1日を含む課税期間中に登録を受ける場合は、「消費税課税事業者選択届出書」の提出は不要であり、適格請求書発行事業者の登録を受けた日から課税事業者となる経過措置が設けられています。

登録申請スケジュール

(出典)国税庁:令和3年10月1日から登録申請書受付開始!(リーフレット)

4.インボイス制度とは

インボイス、適格請求書発行事業者の定義を押さえた上で、インボイス制度の概要を確認します。

インボイス制度(適格請求書等保存方式)とは、2023年10月1日より導入される複数税率に対応した消費税の仕入税額控除の方式のことをいいます。インボイス制度の下では、適格請求書発行事業者が交付するインボイス(適格請求書)等の保存が仕入税額控除の要件となります。

即ち、売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付し、交付したインボイスの写しを保存しておく義務があります。

一方、買手は仕入税額控除の適用を受けるためには、原則として、取引相手(売手)である登録事業者から交付を受けたインボイスの保存等が必要となります。

以下に、インボイス制度導入によってどのような変更点が生じるのか、現行制度(区分記載請求書保存方式)とインボイス制度を対比する形でまとめました。

区分記載請求書等保存方式(現行制度)と適格請求書等保存方式(インボイス制度)の比較

| 区分記載請求書等保存方式 | 適格請求書等保存方式 (インボイス制度) |

|

|---|---|---|

| 適用時期 | 2019年10月1日 ~2023年9月30日 | 2023年10月1日~ |

| 請求書等(インボイス)への記載事項 | ・発行者の氏名又は名称 ・取引年月日 ・取引内容(軽減税率の対象である旨) ・適用税率ごとに合計した対価の額(税抜又は税込) ・受領者の氏名又は名称 |

左記に加え、 ・登録番号 ・適用税率 ・適用税率ごとの消費税額等 |

| 免税事業者の請求書等(インボイス)発行 | 可 | 不可 |

| 仕入税額控除の要件 | 帳簿及び区分記載請求書等の保存 | 帳簿及びインボイス等の保存 |

| 免税事業者からの仕入税額控除の可否 | 可 | 不可。但し、以下の特例(※)あり。 ①2023年10月1日~2026年9月30日 →80%控除可能 ②2026年10月1日~2029年9月30日 →50%控除可能 |

インボイス制度下では、免税事業者を含む適格請求書発行事業者以外の者からの課税仕入について、原則として仕入税額控除を受けることができません。しかし、区分記載請求書等と同様の事項が記載された請求書等及び前述の経過措置の規定の適用を受ける旨を記載した帳簿を保存している場合には、上表※の通り、一定の期間は仕入税額相当額の一定の割合を仕入税額として控除できる経過措置が設けられています。

5.おわりに

インボイス制度が本格的に導入されると、課税事業者はインボイスを交付できない事業者からの仕入では仕入税額控除ができなくなります。そのため、同じ仕入をするならインボイスを交付できる適格請求書発行事業者から仕入れようと考えることは当然のことかと思います。

この先各事業者では、適格請求書発行事業者への登録準備と同時に、仕入先が適格請求書発行事業者であるかの確認も進むものと思われます。その上で、適格請求書発行事業者でない場合は、取引相手に登録申請の依頼をする、もしくは、取引の継続自体を検討する、といった今後を見越した対応がなされることでしょう。

一方、免税事業者は、課税事業者との取引から排除されてしまう可能性を考慮する必要があります。インボイス制度導入により、免税事業者から課税事業者への転換を迫られる個人事業主や小規模企業も出てくるでしょう。この点、自社の取引関係や取引先の状況(課税事業者か免税事業者かなど)を見極め、課税事業者へ転換をすることと、免税事業者でいることのどちらのメリットが大きいのかシミュレーションすることが必要です。

インボイス制度導入までには2年以上ありますが、その間に課税事業者及び免税事業者各々の立場で、自社を取り巻く取引関係を一度整理すると共に、準備すべきことを計画立てて実行していくことが重要です。

埼玉大学経済学部卒業。2015年税理士登録。

上場企業やIPO準備会社に対して、連結納税支援、原価計算・管理会計導入支援、会計ソフト導入支援などの高度なコンサルティングサービスを提供している。国税三法と呼ばれる所得税、法人税、相続税の3つの税務に精通。

PickUp!

2023年10月導入、インボイス制度とは?

対応方法を解説